こんにちは!Ruiです。

少し前から、富裕層がどんどん海外へ出ているなんて話を耳にしませんか?

なぜかと言うと、日本はものすごく税金が高い国で資産を残しにくいからです。

日本の税金は何%でしょうか。

実は、、、80%です。

そんなわけないだろ!と思いますよね。

今回は、私たちが住んで働いている日本の税金について書いていこうと思います。

・日本は資産を残しにくい国だということが分かります。

・事業を行う場所次第で、利益が大きく変わることが分かります。

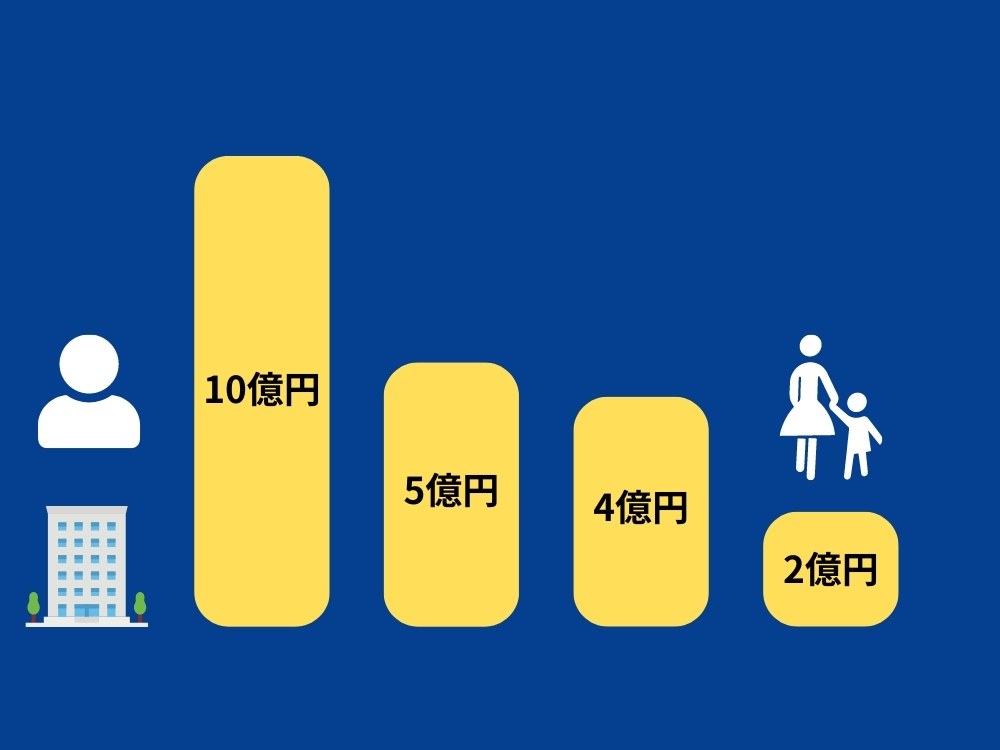

10億利益を残しても、残るのは2億円

日本は多重課税の国です。

税金を払った後にもさらに税金を払います。

イメージが湧かないと思うので、詳しく説明していきます。

上記の図をご覧下さい。

例えば、あなたが会社を経営していて10億円の利益を残したとします。

まず、最初に法人税などの税金を支払います。

企業が払う主な税金(社員の所得税、住民税は省略)

・法人税

・地方法人税

・法人住民税

・法人事業税

・消費税

・固定資産税

・事業所税

・印紙税

上記の税金を納めると、大体半分の5億円を支払うことになります。

会社のお金は個人で自由に使えません。

引退することにして、会社を売却したとします。

そうすると、キャピタルゲイン課税で約20%の税金を支払います。

所得税+復興特別所得税: 15%+(15%×2.1%)=15.315%

住民税: 5%

税率: 15.315%+5%=20.315%

やっと、全て自由に使えるお金になったと思うかもしれませんが、まだ支払う税金があります。

何のために働いているの?と聞かれたら、「家族のため」と答える人は多いのではないでしょうか。

家族にお金を残したい、とほとんどの人は思うはずです。

個人から年間110万円を超える財産をもらった場合、もらった個人が負担しなければならない税金、贈与税というものがあります。

| 基礎控除後の課税価格 | 200万円 以下 | 300万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

国税庁HPより引用

今回の場合は3000万超なので、税率は55%です。

どうでしょうか?

せっかく頑張って利益を10億円残しても、家族に残るのはわずか2億円程度です。

もし亡くなってしまった場合でも、相続税がかかります。

贈与税ほど高くはありませんが、4億円あった場合はかなりの金額を税金として支払うことになります。

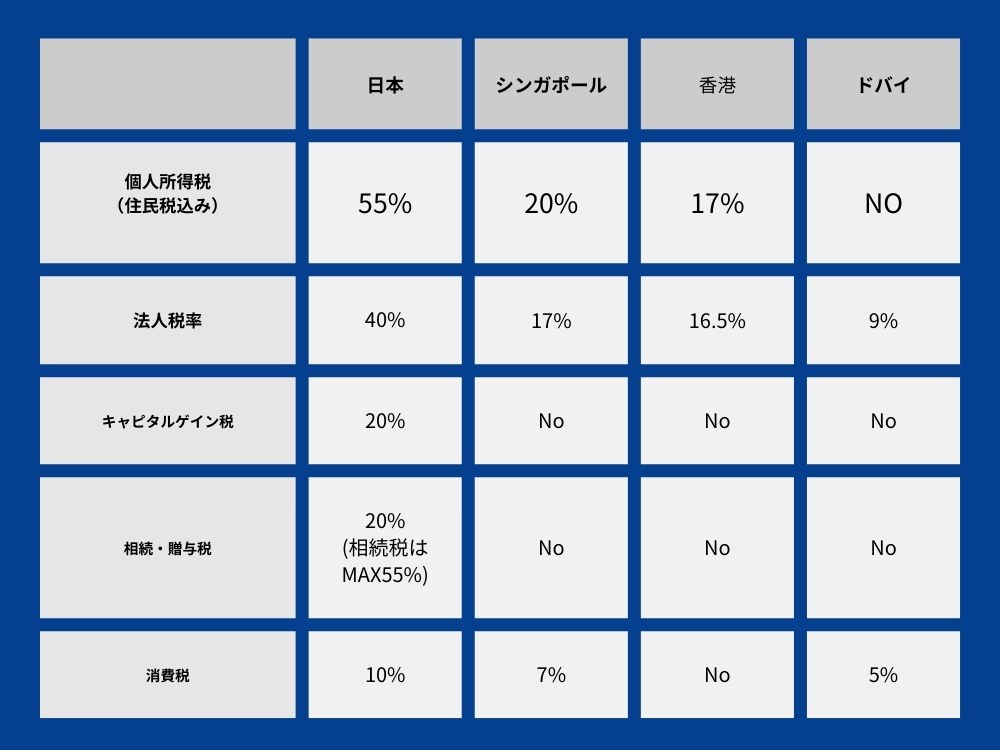

事業を行う場所が大事

(※日本の法人税は23.2%ですが、法人事業税などその他払うべき税金を合わせると40%程度になるため40%と記載しております)

海外へ移住しろと言いたいわけではありません。

あくまで知識として知っておいても良いのではということで、書いております。

上記の国々を見ると、税金が安い国として聞いたことがあると思います。

日本では10億円稼いでも2億円しか家族に残せないということでしたが、例えばドバイでしたらどうでしょうか?

ほぼ満額が残ります。

富裕層がドバイに移住したり、会社を設立したりするのも分かりますね。

事業を行う場所によって、同じ利益を稼いでも手元に残る金額はこんなにも違うわけです。

幸いにも日本は居住地帰属主義です。

日本の土地を踏んでいなければ、日本の税制は適用されないということです。

同じ金額を稼いでもこれだけ変わるのであれば、海外で事業を行うことも一つの選択肢として考えることもできます。

ちなみにアメリカは国籍帰属主義です。

どこの国で稼ごうが、アメリカで納税しなくてはなりません。

某コーヒーチェーンの面白い節税対策

今まで書いてきたようないわゆる節税対策は何も個人だけではなく、誰もが知っている企業でもやっていることです。

GAFAなども挙げられますが、今回はあるコーヒーチェーン店(A社とします)を例にあげてみます。

A社は1998年にイギリスへ進出して以来、同国で累計30億ポンド(約5100億円)の売上を上げていましたが、法人税の支払いは860万ポンド(約15億円)のみで売上の約0.3%にとどまっていました。

なぜ、そんなことが可能なのでしょうか?

A社にはスイスに子会社があり、そこで全世界のA社のコーヒー豆のうち、75%の取引を行っています。

コーヒー豆を輸入して焙煎した後、原価に20%の利益を上乗せして、全世界のA社(各国の販売会社)に販売します。

そうすると、スイスの子会社の利益は凄く上がりますが(スイスの税率12.5%)、スイス ではカントン(州)によっては優遇税制が適用され,日用品の貿易に係る利益に課される法人税率は5% まで下がります。

このように材料費の支払いを通して,英国法人の利益を低税率のスイスの関連法人へと移転することで節税が図られていました(イギリスの当時の法人税は24%)。

また、A社はコーヒーの製法に関する知的財産権や商標権等の無形資産をオランダの関連法人に譲渡しています。

イギリスを含む各国のA社は、このオランダ関連法人に、商標の使用料を「高額に」支払うことで課税所得を圧縮します。

オランダの当時の法定法人税率は25% でしたが, オランダ税務当局との合意により優遇税制が適用され,その結果イギリスよりも低い税率が適用されていました。

さらに、イギリス法人がアメリカ本社から借入を行い,割高な利子率(約4.9%)で利子を支払うことで、英国法人の課税所得を減らしていました。

これ以上細かい節税スキームには触れませんが、このようにして払う税金を極限まで抑えています。

これは違法でもなんでもなく、ルールに則って行われています。

税率の低い国でなるべく税金を払い、できるだけ多くの利益を残す、なるべくして世界的な大企業になっているわけです。

最後に

日本はお金を残すには、贔屓目に見ても良い場所とは言えません。

そして収入も非常に上がりにくいです(詳しくはこちら)。

繰り返しますが、必ず海外に移住して事業をすべきだと言いたいわけではありません。

私たちが住んでいる日本の税金について知っておくべきだと思い、この記事を書きました。

そして海外という選択肢もあるんだな程度でも構わないので、頭の片隅にでも残しておいていただけると幸いです。

今回も最後までお読みいただき、ありがとうございました!